Technical Recession หรือ ภาวะถดถอยทางเทคนิค คือ ภาวะที่เศรษฐกิจของประเทศหดตัวติดต่อกัน 2 ไตรมาส

โดยพิจารณาจากอัตราการเติบโตของ GDP (Gross Domestic Product) ที่ ติดลบในรูปแบบ QoQ หรือ Quarter-on-Quarter แต่ต้องเป็นการวัดแบบ “ปรับฤดูกาล” (Seasonally Adjusted หรือ SA) แล้วเท่านั้น เพื่อไม่ให้ข้อมูลถูกเบี่ยงเบนจากปัจจัยชั่วคราว เช่น เทศกาล ท่องเที่ยว หรือฤดูเก็บเกี่ยวเป็นต้น

ขณะที่ Recession หรือ ภาวะถดถอย คือ ภาวะถดถอยของเศรษฐกิจโดยรวม จะดูจากหลายปัจจัยไม่ใช่แค่ GDP โดยอาจดูถึง แรงงาน, รายได้, ผลผลิตอุตสาหกรรม, ยอดค้าปลีก เป็นต้น

โดยการจะเข้าสู่ภาวะ Recession นั้น จะถูกประกาศอย่างเป็นทางการโดยหน่วยงานอิสระ อย่างที่สหรัฐ เค้าจะประกาศโดย National Bureau of Economic Research (NBER) โดยคณะกรรมการชื่อ Business Cycle Dating Committee

ส่วนในไทยนั้น ไม่มีหน่วยงานเฉพาะแบบนี้ แต่เข้าใจกันว่าน่าจะเป็น สภาพัฒน์ฯ (สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ : สศช.) ซึ่งเป็นผู้รายงาน GDP เป็นประจำอยู่แล้ว

ก่อนไปต่อ ทบทวนอีกทีนะ ระหว่างความแตกต่างของ QoQ และ YoY

- QoQ (Quarter-on-Quarter): เปรียบเทียบ GDP ไตรมาสล่าสุดกับไตรมาสก่อนหน้า

➤ เป็นเกณฑ์มาตรฐานในการพิจารณา Technical Recession

➤ ซึ่งนักเศรษฐศาสตร์จะใช้ค่าที่ “ปรับฤดูกาลแล้ว (SA)” เพื่อสะท้อนภาพจริงของแนวโน้มเศรษฐกิจ

- YoY (Year-on-Year): เปรียบเทียบ GDP กับไตรมาสเดียวกันของปีก่อน

➤ นิยมใช้ดูแนวโน้มเศรษฐกิจในระยะยาว ดูพัฒนาการการเติบโต ความเก่งขึ้นเป็นต้น

➤ ไม่สามารถใช้วัด Technical Recession ได้โดยตรง

ตัวอย่างการเข้าสู่ Technical Recession เพื่อความเข้าใจ

| ไตรมาส | GDP Growth (QoQ SA) | ผลที่เกิดขึ้น |

|---|---|---|

| Q1 | -0.4% | หดตัวครั้งที่ 1 |

| Q2 | -0.2% | หดตัวครั้งที่ 2 → Technical Recession |

| Q3 | +0.3% | เริ่มฟื้นตัว |

ในตัวอย่างนี้ จะเห็นว่าเศรษฐกิจหดตัวต่อเนื่องกัน 2 ไตรมาส แม้จะไม่รุนแรง แต่ก็เข้าเกณฑ์ “Technical Recession” แล้วตามนิยาม

ว่าแต่ แล้วทำไมต้องสนใจ Technical Recession?

แม้จะเป็นเพียงคำนิยามเชิงสถิติ แต่การเกิด Technical Recession มักสะท้อนถึง ความอ่อนแอของเศรษฐกิจโดยรวม เป็นสัญญาณที่ต้องเริ่มระมัดระวัง เพราะมันมักจะมาจาก :

- การบริโภคและการใช้จ่ายชะลอตัว (C)

- การส่งออกลดลง (X)

- ความเชื่อมั่นผู้บริโภคและนักลงทุนลดลง (Confidence)

- การจ้างงานและรายได้ชะลอตัว (Income)

- ภัยพิบัติชั่วคราวจนส่งผลกระทบต่อเศรษฐกิจ (Surprise)

ผลกระทบต่อตลาดหุ้น และนักลงทุน

- ตลาดหุ้นอาจเกิดแรงขายจากความไม่มั่นใจ กังวลว่าจะลากยาวเป็น Recession จริงๆ

- เงินบาทอาจอ่อนค่า ต่างชาติอาจเริ่มลดการลงทุนทั้งทางตรง(FDI) และการลงทุนในตราสารหนี้ และตราสารทุน

- นักลงทุนอาจเน้นถือเงินสดหรือสินทรัพย์ปลอดภัย ทำให้สภาพคล่องหาย เงินจะเริ่มฝืด

- แต่ในบางกรณี หุ้นพื้นฐานดี ไม่ได้รับผลกระทบ เช่น พวกสัมปทาน พวก defensive ก็อาจกลายเป็นโอกาสสะสมหากราคาย่อตัวได้นะ

นักลงทุนควรระวังอะไร?

✅ อย่าตื่นตระหนก: การหดตัว 2 ไตรมาสไม่ใช่วิกฤตเสมอไปนะ

✅ มองภาพรวม: ดูปัจจัยอื่นร่วมด้วย เช่น PMI, ดัชนีบริโภค, นโยบายรัฐ

✅ กระจายความเสี่ยง: ถือสินทรัพย์หลากหลาย และเตรียมรับมือความผันผวนอยู่เสมอนะ อันนี้เป็น basic ที่ควรมีตลอด ควรมีเงินเก็บพร้อมอยู่ได้อย่างน้อย 6-12 เดือน เสมอ

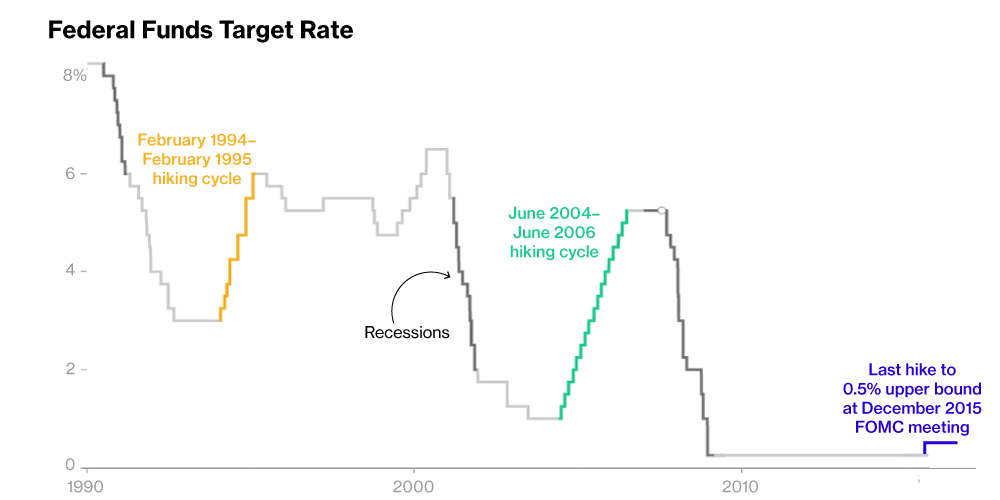

✅ ติดตามนโยบายเศรษฐกิจ: เช่น การลดดอกเบี้ย หรือมาตรการกระตุ้นเศรษฐกิจว่าจะออกมาแก้ไขได้รุนแรงขนาดไหน เช่น เมกกะโปรเจ็ค เป็นต้น

📌 สรุป: Technical Recession เป็นสัญญาณเตือนทางเศรษฐกิจที่ไม่ควรมองข้าม นักลงทุนควรใช้โอกาสนี้ประเมินพอร์ตลงทุนของตนเองอยู่เสมอ และติดตามภาพรวมเศรษฐกิจอย่างใกล้ชิด เพื่อปรับกลยุทธ์ให้เหมาะสมกับสถานการณ์ด้วยนะครับ สรุปคือ อย่าประมาทนั่นเอง